春光药装将在12月7日发行申购,引入国金证券、华鑫证券等9家战投,共拟认购3200万元。发行前,公司调低了发行股票数量上限,由2500万股调整为1600万股,降幅达36%。但发行底价没有调整,发行价格还是原定的底价10元。公司今年6月停牌价为8.85元,发行价比停牌价高1.15元。

公司为何底气这么足?发行价比停牌价还高?原来是公司今年三季度业绩大增,根源在于食品包装设备出售的收益迅速增加。自2020年以来,公司研发并推出奶酪液体灌装机产品并迅速占领市场,下游客户已覆盖伊利、妙可蓝多、妙飞等乳制品行业知名品牌。公司的底气就在于奶酪液体灌装机,靠这一大单品,公司将来业绩有无持续性?

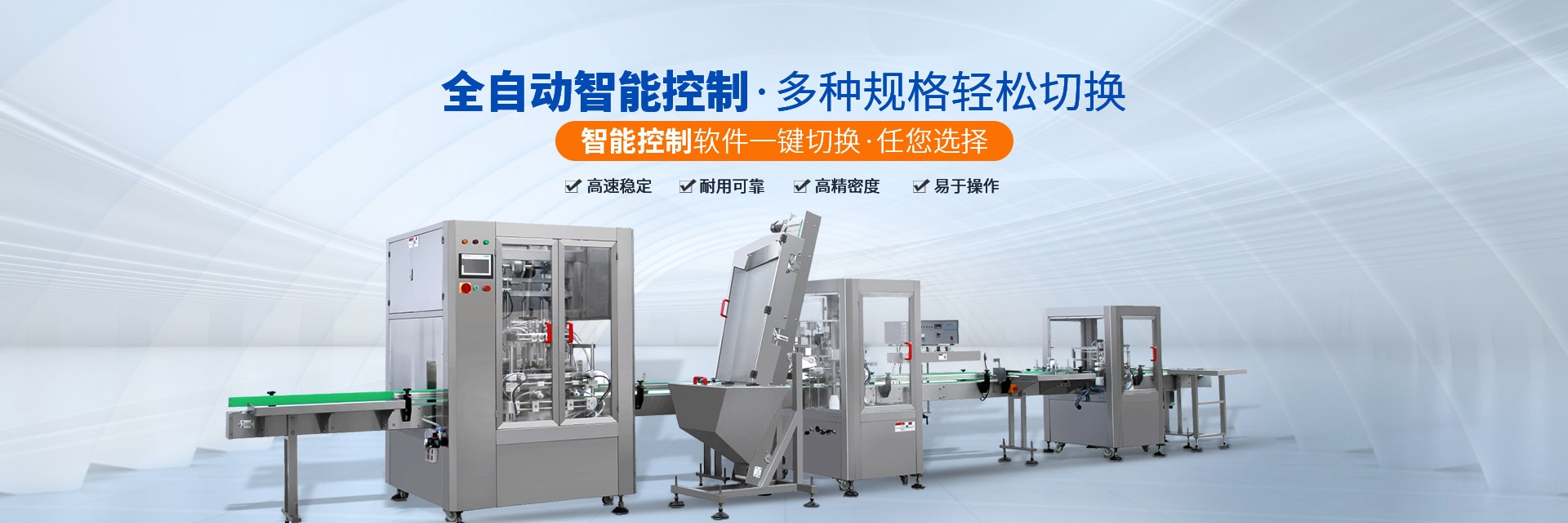

公司是一家集研发、生产和销售于一体的高柔性智能包装装备供应商,专注于食品、医药领域。基本的产品包括食品、药品液体灌装装备、条袋包装装备、铝塑包装装备、全自动装盒及全自动装箱装备等系列及高柔性智能包装联动生产线。

经过多年发展,公司目前已成为国内外同行业领域内研发实力较强、产品类型丰富、产品质量优良的包装装备供应商。公司与行业内众多知名企业建立了稳定的合作关系,包括伊利、妙可蓝多、妙飞、蒙牛、华润三九、广药集团、太极集团等。公司荣获了“辽宁省专精特新‘小巨人’企业”、“辽 宁省科技进步三等奖”和“辽宁省新型创新主体”等多项荣誉称号。

公司在2019 年的客户群体集中于医药领域,公司自 2020 年开始 开拓奶酪液体灌装机市场,并快速建立了市场优势。食品包装设备业务方面,公司于2019年通过与蒙牛合作奶片泡罩装备切入食品包装设备市场,并于2020年成功抓住乳制品市场向奶酪产品消费转型的趋势,因此公司自2019年以来食品包装设备集中于奶酪液体灌装设备,2020-2021年间主要为低温奶酪液体灌装设备,2022年1-6月主要为常温奶酪灌装设备。

公司作为奶酪液体灌装设备行业的先行者和领先者,已进入了伊利、蒙牛、妙可蓝多、熊猫乳品等国内主流乳制品品牌供应商体系,同时销售给妙可蓝多、伊利、熊猫乳品的毛利率保持在较高水平,分别为 54.26%、61.21%和 59.43%。公司依托奶酪行业市场地位和客户资源获得较高毛利率。

根据 Statista 数据,2021 年全球奶酪市场规模为 776 亿美元,预计至 2027 年,将 持续增长至 1133 亿美元,市场前景良好。受饮食习惯限制,我国奶酪消费仍处于起步阶段,其市场潜力巨大。目前,国内奶酪产品以进口奶酪为原料再进行加工的再制奶酪和奶酪食品为主,相应包装也多于国内完成。

根据 Statista 整理数据,2016 年我国奶酪进口量为 9.72 万吨,至 2020 年涨至 12.92 万吨。2021 年,我国奶酪进口量激增至 17.62 万吨,同比增长 36.38%。2021 年奶酪进口量的大幅提升,与奶酪的爆发式需求增长有关。在健康消费趋势下,奶酪以其丰富的营养、浓郁的奶香及丝滑的口感在儿 童零食品类中占得一席之地。奶酪作为我国儿童休闲零食消费升级的方向之一,其市场空间巨大,与之匹配的我国奶酪包装装备市场潜力较高。

经过多年发展,当前我国液态奶、酸奶等细分行业发展已较为成熟,而奶酪受益乳品消费升级,正处于早期快速增长阶段,预计将成为未来乳制品行业的主要增长点,中国奶酪产业进入快速发展期。2021 年我国奶酪零售市场规模达 122.7 亿元,预 计未来仍能维持 30%以上增速。 按照奶酪棒单支 2 元,每台奶酪包装设备每天连续工作 12 小时,每小时产量 9000 支计算,预计 2021 年我国奶酪包装设备需求数量为 155 台。公司截至 2021 年末 已实现销售奶酪包装设备 83 台,占市场份额 53.55%,未来仍存在一定的市场空间。

2019 年至 2022 年 6 月,公司前五大客户销售金额占当期营业收入的比例分 别为 39.99%、47.79%、51.48%和 69.80%,呈逐年上升趋势。2020 年以来,公司业务拓展至食品领域,新增伊利、辽宁恭纳、妙飞、妙可蓝多等客户。

报告期内,公司食品包装装备业务收入分别为 163.72 万元、5607.07 万元、 9899.99 万元和 6302.30 万元,占主营业务收入比例分别为 2.18%、54.72%、 55.49%和 58.09%,占比呈现逐年升高趋势。由于2020 年以来,公司顺应奶酪市场发展并针对奶酪包装适配需求,成功研发并向市场推出奶酪液体灌装机产品,营业收入呈现快速上升趋势。

报告期内,公司营业利润分别为 149.49 万元、329.36 万元、4037.46 万元和 2637.58 万元,占营业收入的比重分别为 1.98%、3.21%、22.61%和 24.27%。净利润分别为 170.24 万元、275.05 万元、3495.67 万元和 2321.4万元,净利率分别为 2.26%、2.68%、19.58%和 21.36%。公司净利率水平呈明显的逐年上升趋势,盈利规模逐年上升,主要原因是公司从 2020 年起拓展食品包装设备业务,产品销售情况良好并且利润率较高。

报告期内,公司实现净利润分别为 170.24 万元、275.05 万元、3495.67 万元和 2321.40 万元,2020 年较 2019 年增长 61.57%,2021 年较 2020 年增长 1170.9%。报 告期内,公司收入快速增长,盈利能力持续增强,利润规模逐年上升。

在公司奶酪液体灌装机产品先发及品质优势下,公司产品迅速占领市场,下游客户已覆盖 伊利、妙可蓝多、妙飞等乳制品行业知名品牌并获得市场广泛认可,食品包装设备销 售收入呈现快速增长趋势,占公司营业收入比重逐年升高。

报告期内,药品包装设备产品营业收入分别为 6672.77 万元、4037.10 万元、 6815.93 万元和 3848.38 万元,占比分别为 88.69%,39.40%、38.21%和 35.47%,金额呈现先下降后上升趋势,占比逐年下降。主要系受 2020 年疫情因素影响,下游客户推迟项目验收或推迟设备投入进度等,并且随着 2020 年度公司奶酪液体灌装机推出市场,导致药品包装设备收入和占比呈现下降,随着 2021 年疫情逐步减缓,公司药品包装设备收入上升。

报告期内,公司主营业务收入外销收入分别为 398.30 万元、123.87 万元、119.63 万元和 15.13 万元,外销收入占比分别为 5.29%、1.21%、0.67%和 0.14%,主要销往土 耳其、泰国、印度尼西亚、韩国等国家。

2022 年 1-9 月,公司营业收入同比增长 43.69%,主要系公司不断拓展客户,食品、药品包装装备销售收入持续增长所致。公司净利润同比增长87.01%,主要系本期营业收入增加43.69%,营业利润增加75.26%, 利润总额增加 75.21%,净利润也随之增加所致。

合同资产:期末较年初增长 37.37%,主要系未履约完的合同增加,质保金也随之增加所致。

但值得注意的是,今年第三季度营收仅增长10.7%,净利润增长12.34%,扣非净利润增长11.4%。

截至 2022 年 6 月 30 日, 公司拥有在手订单金额达 1.43 亿元。其中,食品包装设备的在手订单金额(含税)为 8243.9万元,药品包装设备的在手订单金额(含税)为 6098.35 万元,均明显高于 2021 年同期的数据,并有多项意向签约业务正在洽谈中,呈现出良好的态势,预计未来下游客户需求将保持增长态势。

目前公司食品行业包装设备业务将奶酪包装设备作为重点发展方向,近年来,国内奶酪行业迅猛发展,在2016至2021年间中国奶酪零售市场总零售量以12.8%的年均复合增长率增长,并且公司已于2022年大规模向推广常温奶酪液体灌装设备产品,基于上述背景,公司奶酪液体灌装设备收入规模未来仍将保持良好增长态势。

截至2022年6 月末,公司食品包装设备在手订单金额为8243.9万元,客户包括伊利、妙可蓝多等乳制品行业知名上市公司,同时包括山东君君乳酪有限公司、郑州妙可奶业有限公司、新疆瑞园食品科技有限公司等全国各地区知名乳制品企业。

目前公司在手订单情况良好,其中常温奶酪液体灌装设备在手订单金额为7783.9万元,占比较高,并且公司常温奶酪液体灌装设备平均毛利率为57.46%,维持在较高水平,因此结合公司良好的在手订单水平有助于公司食品包装设备获取较高毛利率。

2019 年度、2020 年度和 2021 年度,公司下半年确认的销售收入占当年营 业收入的比例分别为 61.35%、73.81%和 63.04%。由于公司下游主要客户为伊 利、妙可蓝多、妙飞、蒙牛、华润三九、广药集团、太极集团等医药、食品行业内知名客户。上述客户一般于年初制定投资预算与采购计划,受到该类客户预算制度和预算执行的影响,并考虑到包装设备生产周期和安装、调试情况, 公司收入确认相对集中在下半年。

截至本招股说明书签署日,公司正在履行的金额合计超过 500万元的销售合同,具体情况如下:

报告期各期末,公司在产品金额分别为 2972.28 万元、2977.11 万元、4075.78 万 元和 4598.02 万元,占存货比重分别为 54.00%、47.34%、40.68%和 49.66%。2020 年 起,随着公司业务规模扩大,销售收入逐年上升,在产品金额随之上升。

报告期各期末,公司发出商品余额分别为 42.52 万元、413.28 万元、2455.65 万元 和 1096.9 万元,占期末存货的比例分别为 0.76%、6.42%、23.99%和 11.57%。2019- 2021 年末发出商品余额呈现上升趋势,主要原因为公司包装设备产品系根据客户的需求定制形成,包装设备通常在完工后需要经过出厂前调试、运抵客户后组装调试以及 客户验收等环节,因此存在相应的安装调试及验收周期,因此随着报告期内公司营业收入增长,发出商品金额逐年上升。

公司合同负债主要为预收客户的货款,公司一般会对客户在发货前收取部分预收款。2019 年末,公司预收款项金额为 764.25 万元。 2020 年末、2021 年末和 2022 年 6 月末,公司合同负债金额分别为 2150.16 万元、 3974.98 万元和 4465.68 万元。报告期内,金额呈逐年上升趋势,主要原因系报告期内随着公司业务规模不断扩大,订单持续增加,客户通常需要向公司支付进度款,由此导致公司合同负债(预收货款)的金额快速增长。

2019 年末,公司在建工程余额为 650.01 万元,随着公司业务规模扩大,公司持续加大固定资产投资,建设智能制造装备车间,并已于 2020 年内转入固定资产投入使用。

智能自动化装备生产基地建设项目:实施主体为全资子公司典冠科技,本项目总投资 21941.69 万元,拟购置油电混合折弯机、校平机、数控加工中心、视觉实验室等先进的生产研发设备,并引进生产、技术、销售、管理等人员。本项目将通过购置位于锦州市松山新区的地块予以实施,该地块占地面积 110 亩。

本项目建设期为18 个月。项目建设完成后,公司将新增年 产105 台包装装备产品的生产能力。公司预计募投项目建成达产后将实现营业收入约 2.5 亿元,是 2021 年度营业收入的 1.4 倍。

公司过去两年业绩增长主要依靠奶酪灌装设备,2020年和2021年主要为低温奶酪液体灌装设备,2022年1-6月主要为常温奶酪灌装设备。公司今年三季度业绩增长不错,营收增长 43%,净利润增长87%。在今年半年末,公司拥有在手订单金额达1.43 亿元。而公司2021年营收仅1.79亿,今年半年营收为1.09亿,前三季度为1.55亿。如果今年在手订单确认,营收能达到2.52亿。

公司营收集中在下半年,去年第四季度7058.75万。如果今年第四季度维持这一水平,今年营收将达2.25亿。因此,公司今年业绩预计依旧会维持较高增速。

楚天科技自成立以来一直致力于为制药企业提供专业化、个性化的制药装备及解决方案,是国内领先的制药装备制造商,是我国替代进口制药装备产品的代表企业,现已成为世界医药装备行业的主要企业之一。

总市值92亿,近两年业绩大增,2021年扣非净利润5.14亿,今年前三季度扣非净利润4.51亿。静态市盈率17.9倍,动态市盈率15.3倍。

诚益通目前业务包括两大板块,分别是智能制造板块与康复医疗设备板 块。在智能制造业务板块,公司作为智能制造整体解决方案提供商,向制药企业、生物制品生产企业提供个性化的智能制造整体解决方案;在康复医疗设备业务板块,公司为国内外医疗机构、康复机构、养老护理机构、体育运动等专业机构提供康复医疗的整体解决方案。

总市值34亿,去年业绩大增,2021年扣非净利润8857.39万,今年前三季度扣非净利润7114.92万。静态市盈率38倍,动态市盈率36倍。

中亚股份是一家集研发、制造和销售于一体的液态食品智能化包装装备制造商,主要定位于设计、制造中高端的液态食品包装设备。公司主营业务属于通用设备制造行业,主营产品有各类液态食品的灌装封口设备、后道智能包 装设备、中空容器吹塑设备,公司还为客户提供包装生产线设计规划、工程安 装、设备生命周期维护、塑料包装制品配套供应等全面解决方案。

总市值31亿,去年业绩大增,2021年扣非净利润1.15亿,今年前三季度扣非净利润8207.15万。静态市盈率27倍,动态市盈率28倍。

永创智能一直从事包装设备、包装材料、包装智能化软件系统的研发、生 产、销售,以技术为依托为客户提供智能包装解决方案。公司产品可应用于液态食品、固态食品、医药、化工、家用电器、3C、造币印钞、仓储物流、建筑 材料、造纸印刷、图书出版等众多领域。

总市值78亿,近两年业绩大增,2021年扣非净利润2.22亿,今年前三季度扣非净利润1.9亿。静态市盈率35倍,动态市盈率31倍。

可见,沪深可比公司估值不算高,平均30倍。大多数公司上市后股价走势也不理想,不是牛股走势。市场对包装设备公司不是很待见。

“专用设备制造 业”(C35)最近一个月平均静态市盈率为34.87倍。同行业可比公司2021年静态市盈率均值为30.18倍。

公司发行新股1600万股,发行后总股本为6850万股,新股发行价格10元,对应发行后总市值6.85亿。公司原有非限售股本995.3万股,发行后流通股本2595.3万股,流通市值2.5953亿。发行后总市值不大,但流通市值稍大。

公司2021年扣非净利润3326.6万,对应发行市盈率为20.59倍。公司今年前三季度扣非净利润3028.17万,对应动态市盈率16.97倍。

北交所沪江材料主要经营业务是高阻隔工业软包装的研发、生产和销售。公司产品有铝塑复合重包袋、铝塑复合内袋、PE重包袋、PE内袋、功能性膜。但春江药装是做设备,沪江材料是做包装袋,区别还是较大。沪江材料目前总市值4.83亿,2021年扣非净利润3998.31万,今年前三季度扣非净利润1704.13万,大幅下滑50%。静态市盈率12.08倍,动态市盈率21.26倍。

春光药装虽然业绩高增长,依靠奶酪设备这两年业绩不错,但包装设备行业估值不高,沪深估值30倍,在北交所估计在20倍以下。公司发行市盈率20.59倍,动态市盈率16.97倍,在目前北交所新股热度下,很难有较大涨幅。公司不到7亿的总市值还可以,但2.6亿的流通市值偏大。因此,预计上市后在发行价附近,行情好偏向不破发,行情差也可能破发,申购意义不大。

看好的朋友,可以观察公司奶酪设备订单的持续性,寻找低点介入。如果奶酪设备订单没有持续性,投资价值不大。返回搜狐,查看更加多

拨打电话

拨打电话 产品中心

产品中心 关于我们

关于我们 返回首页

返回首页